Cách tính thuế cho lợi nhuận từ giao dịch tiền ảo

Cách tính thuế cho lợi nhuận từ giao dịch tiền ảo – Thị trường tiền ảo đang ngày càng phát triển mạnh mẽ tại Việt Nam, thu hút sự quan tâm của đông đảo nhà đầu tư. Tuy nhiên, bên cạnh cơ hội sinh lời hấp dẫn, việc giao dịch tiền ảo cũng đặt ra những thách thức về mặt pháp lý, đặc biệt là vấn đề thuế.

Việc nắm rõ quy định và cách tính thuế cho lợi nhuận từ giao dịch tiền ảo là vô cùng quan trọng để đảm bảo tuân thủ pháp luật và tránh những rủi ro không đáng có. Bài viết này sẽ cung cấp hướng dẫn chi tiết về cách tính thuế cho lợi nhuận từ giao dịch tiền ảo, giúp bạn hiểu rõ hơn về nghĩa vụ thuế của mình và yên tâm tham gia thị trường này.

Cách tính thuế cho lợi nhuận từ giao dịch tiền ảo là gì? Bài viết dưới đây sẽ giải thích cho bạn:

Luật thuế hiện hành liên quan đến tiền ảo tại Việt Nam

Hiện nay, Việt Nam chưa có khung pháp lý hoàn chỉnh dành riêng cho tiền ảo. Tuy nhiên, các hoạt động liên quan đến tiền ảo, bao gồm cả việc giao dịch và thu lợi nhuận, vẫn phải tuân thủ các quy định pháp luật hiện hành. Căn cứ theo các quy định chung về thuế, lợi nhuận từ giao dịch tiền ảo có thể được xem là thu nhập chịu thuế thu nhập cá nhân hoặc thuế thu nhập doanh nghiệp, tùy thuộc vào hình thức hoạt động và quy mô giao dịch.

Theo Luật thuế thu nhập cá nhân, thu nhập từ hoạt động kinh doanh, bao gồm cả việc mua bán, trao đổi tiền ảo, sẽ phải chịu thuế. Mức thuế suất áp dụng sẽ phụ thuộc vào mức thu nhập chịu thuế. Trong khi đó, Luật thuế thu nhập doanh nghiệp quy định các doanh nghiệp có hoạt động kinh doanh liên quan đến tiền ảo cũng phải kê khai và nộp thuế thu nhập doanh nghiệp theo quy định.

Tuy nhiên, hiện tại vẫn chưa có hướng dẫn cụ thể về cách xác định giá trị tiền ảo, cách tính thu nhập chịu thuế, và các trường hợp được miễn thuế (nếu có) đối với lợi nhuận từ giao dịch tiền ảo. Điều này tạo ra nhiều khó khăn cho người nộp thuế trong việc xác định nghĩa vụ thuế của mình. Chính vì vậy, việc theo dõi sát sao các thông tin cập nhật từ cơ quan thuế và tham khảo ý kiến từ các chuyên gia là rất cần thiết.

Các bước tính thuế cho lợi nhuận từ giao dịch tiền ảo

Để tính thuế cho lợi nhuận từ giao dịch tiền ảo, bạn cần thực hiện theo các bước sau:

Bước 1: Xác định lợi nhuận từ giao dịch tiền ảo

Lợi nhuận từ giao dịch tiền ảo được tính bằng hiệu số giữa giá bán và giá vốn của tiền ảo. Giá bán là giá trị bạn nhận được khi bán ra tiền ảo, có thể là tiền Việt Nam đồng hoặc một loại tiền ảo khác. Giá vốn là giá trị bạn đã bỏ ra để mua tiền ảo, bao gồm cả các chi phí liên quan như phí giao dịch.

Ví dụ: Bạn mua 1 Bitcoin với giá 100 triệu đồng và sau đó bán ra với giá 120 triệu đồng. Lợi nhuận của bạn sẽ là 120 triệu đồng – 100 triệu đồng = 20 triệu đồng.

Việc xác định giá vốn và giá bán có thể phức tạp hơn trong trường hợp bạn thực hiện nhiều giao dịch mua bán khác nhau. Bạn cần lưu giữ đầy đủ hồ sơ giao dịch để có thể tính toán chính xác lợi nhuận.

Bước 2: Xác định thu nhập chịu thuế

Không phải toàn bộ lợi nhuận từ giao dịch tiền ảo đều là thu nhập chịu thuế. Hiện tại, pháp luật Việt Nam chưa có quy định cụ thể về khoản thu nhập nào từ giao dịch tiền ảo được miễn thuế. Tuy nhiên, theo nguyên tắc chung, các khoản thu nhập phục vụ cho nhu cầu sinh hoạt cá nhân cơ bản có thể được xem xét miễn thuế.

Ví dụ: Bạn sử dụng Bitcoin để mua hàng hóa, dịch vụ phục vụ nhu cầu sinh hoạt cá nhân. Trong trường hợp này, lợi nhuận từ việc bán Bitcoin có thể được xem xét miễn thuế.

Để xác định thu nhập chịu thuế, bạn cần phân biệt rõ ràng giữa các giao dịch mang tính chất đầu tư sinh lời và các giao dịch phục vụ nhu cầu sinh hoạt cá nhân. Việc lưu giữ đầy đủ hồ sơ giao dịch và chứng từ liên quan là rất quan trọng để chứng minh mục đích sử dụng tiền ảo.

Bước 3: Áp dụng thuế suất phù hợp

Sau khi xác định được thu nhập chịu thuế, bạn cần áp dụng thuế suất phù hợp để tính toán số thuế phải nộp. Thuế suất áp dụng cho thu nhập từ giao dịch tiền ảo có thể là thuế suất thuế thu nhập cá nhân hoặc thuế thu nhập doanh nghiệp, tùy thuộc vào hình thức hoạt động và quy mô giao dịch.

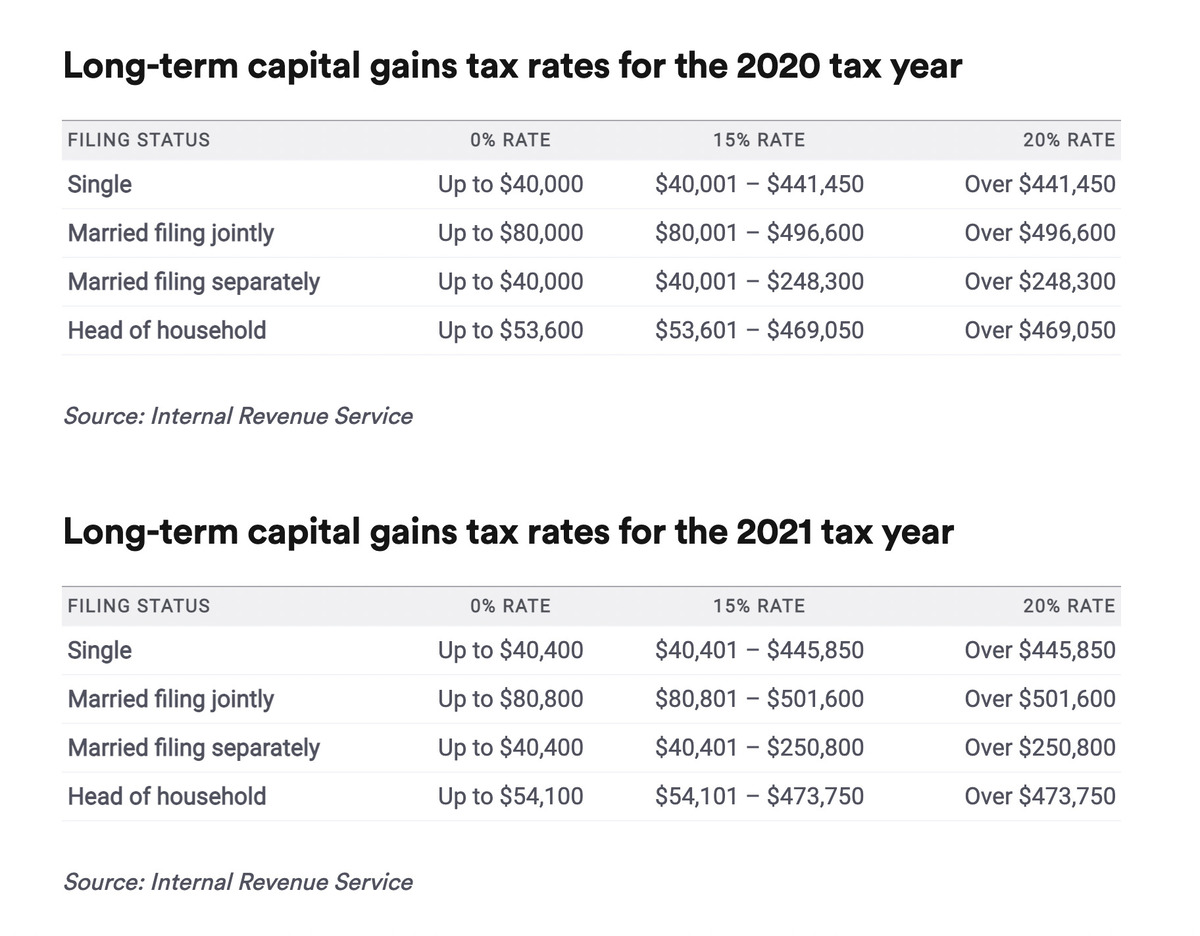

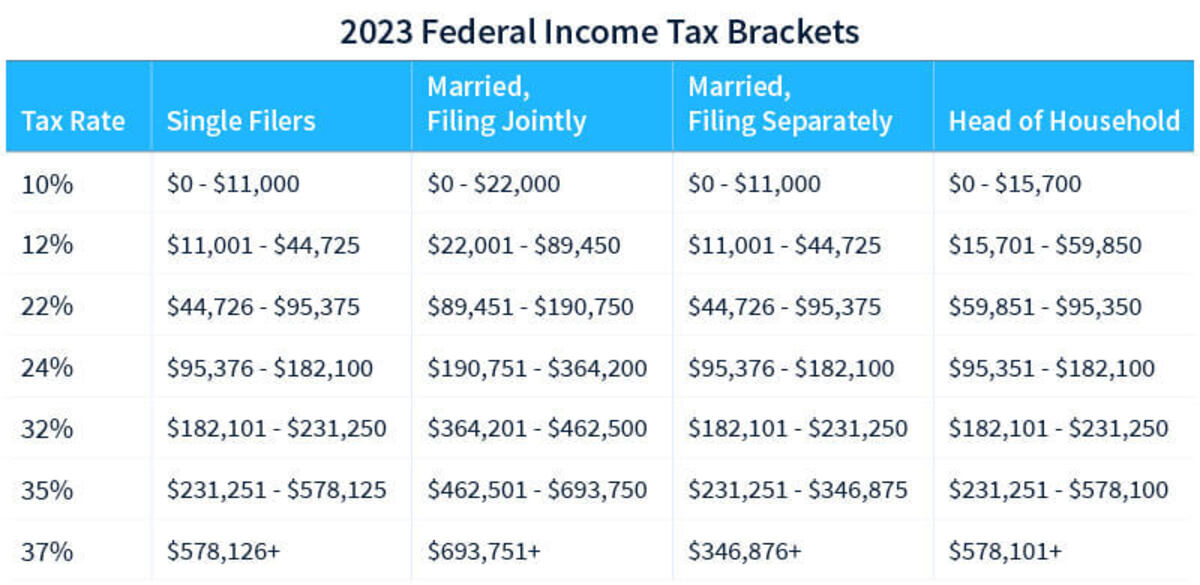

Đối với thuế thu nhập cá nhân, thuế suất áp dụng sẽ phụ thuộc vào mức thu nhập chịu thuế. Mức thuế suất dao động từ 5% đến 35%, áp dụng theo biểu thuế lũy tiến từng phần.

Đối với thuế thu nhập doanh nghiệp, thuế suất áp dụng là 20% trên thu nhập chịu thuế.

Việc xác định thuế suất phù hợp đòi hỏi bạn phải nắm rõ quy định pháp luật về thuế và phân loại chính xác hoạt động giao dịch tiền ảo của mình.

Bước 4: Khai báo và nộp thuế

Sau khi tính toán được số thuế phải nộp, bạn cần khai báo và nộp thuế theo quy định. Bạn có thể khai báo và nộp thuế trực tuyến hoặc trực tiếp tại cơ quan thuế. Thời hạn nộp thuế là trước ngày cuối cùng của tháng tiếp theo tháng phát sinh thu nhập.

Bạn cần chuẩn bị đầy đủ hồ sơ khai thuế, bao gồm: Tờ khai thuế, chứng từ chứng minh thu nhập, chứng từ chứng minh các khoản khấu trừ (nếu có). Việc khai báo và nộp thuế đầy đủ, đúng hạn sẽ giúp bạn tránh được các hình phạt về thuế.

Ví dụ minh họa về cách tính thuế

Để hiểu rõ hơn về cách tính thuế cho lợi nhuận từ giao dịch tiền ảo, chúng ta hãy cùng xem xét một số ví dụ cụ thể:

Ví dụ 1: Anh A mua 1 Bitcoin với giá 100 triệu đồng và sau đó bán ra với giá 120 triệu đồng. Lợi nhuận của anh A là 20 triệu đồng. Giả sử anh A không có thu nhập nào khác trong năm và không có khoản khấu trừ nào được phép, thu nhập chịu thuế của anh A là 20 triệu đồng. Áp dụng thuế suất thuế thu nhập cá nhân 5% cho mức thu nhập này, số thuế anh A phải nộp là 20 triệu đồng 5% = 1 triệu đồng.

Ví dụ 2: Chị B là một nhà đầu tư chuyên nghiệp, thường xuyên mua bán tiền ảo. Trong năm, chị B có tổng lợi nhuận từ giao dịch tiền ảo là 100 triệu đồng. Sau khi trừ các khoản chi phí liên quan đến hoạt động giao dịch, thu nhập chịu thuế của chị B là 80 triệu đồng. Áp dụng thuế suất thuế thu nhập cá nhân theo biểu thuế lũy tiến từng phần, số thuế chị B phải nộp sẽ được tính toán dựa trên từng bậc thu nhập.

Ví dụ 3: Công ty C kinh doanh dịch vụ trao đổi tiền ảo. Trong năm, công ty C có tổng lợi nhuận từ hoạt động kinh doanh là 1 tỷ đồng. Sau khi trừ các khoản chi phí hợp lý, thu nhập chịu thuế của công ty C là 800 triệu đồng. Áp dụng thuế suất thuế thu nhập doanh nghiệp 20%, số thuế công ty C phải nộp là 800 triệu đồng 20% = 160 triệu đồng.

Những ví dụ trên chỉ mang tính chất minh họa, số thuế thực tế phải nộp có thể thay đổi tùy thuộc vào từng trường hợp cụ thể. Bạn nên tham khảo ý kiến từ các chuyên gia thuế để được tư vấn chi tiết.

Lợi ích của việc tuân thủ quy định thuế

Việc tuân thủ quy định thuế khi giao dịch tiền ảo mang lại nhiều lợi ích cho cả cá nhân và xã hội. Đối với cá nhân, việc nộp thuế đầy đủ và đúng hạn giúp bạn tránh được các rủi ro pháp lý, hình phạt về thuế và bảo vệ quyền lợi của mình. Bên cạnh đó, việc nộp thuế còn góp phần xây dựng một môi trường kinh doanh lành mạnh, minh bạch và thúc đẩy sự phát triển bền vững của thị trường tiền ảo.

Đối với xã hội, việc thu thuế từ hoạt động giao dịch tiền ảo góp phần tăng nguồn thu ngân sách nhà nước, hỗ trợ cho các hoạt động chi tiêu công và phát triển kinh tế – xã hội. Ngoài ra, việc quản lý thuế hiệu quả còn giúp ngăn chặn các hoạt động rửa tiền, tài trợ khủng bố và các hoạt động phi pháp khác liên quan đến tiền ảo.

Vì vậy, việc tuân thủ quy định thuế là trách nhiệm và nghĩa vụ của mỗi công dân, đồng thời cũng là cách để bảo vệ quyền lợi của chính mình và đóng góp vào sự phát triển của đất nước.

Kết luận

Việc tính thuế cho lợi nhuận từ giao dịch tiền ảo là một vấn đề phức tạp và đòi hỏi sự hiểu biết kỹ lưỡng về quy định pháp luật. Bài viết đã cung cấp hướng dẫn chi tiết về cách tính thuế, các bước thực hiện và ví dụ minh họa cụ thể. Hy vọng bài viết sẽ giúp bạn hiểu rõ hơn về nghĩa vụ thuế của mình và yên tâm tham gia thị trường tiền ảo.

Tuy nhiên, với những quy định pháp lý về thuế liên quan đến tiền ảo còn đang trong quá trình hoàn thiện, bạn nên tham khảo ý kiến từ các chuyên gia thuế để được tư vấn cụ thể cho từng trường hợp. Việc tuân thủ quy định thuế không chỉ giúp bạn tránh được các rủi ro pháp lý mà còn góp phần xây dựng một thị trường tiền ảo lành mạnh và bền vững tại Việt Nam.

Xem thêm: Cách tham gia Yield Farming để tối ưu hóa lợi nhuận, Không gian Tết